Wendelspiess Blog

Themen, die die Finanzwelt bewegen und die Einfluss auf das Geschehen der Weltwirtschaft haben, beleuchten wir in Kürze in unserem «Blog» für Sie.

Themen, die die Finanzwelt bewegen und die Einfluss auf das Geschehen der Weltwirtschaft haben, beleuchten wir in Kürze in unserem «Blog» für Sie.

April 2024

ESG steht für die Begriffe «Umwelt», «Soziales» und «Unternehmensführung» (englisch: Environmental, Social, and Governance) und bezeichnet ein Rahmenwerk für die Bewertung von Unternehmen auf der Grundlage verschiedener Kriterien. Im Wesentlichen geht es dabei darum, wie Unternehmen ökologische und gesellschaftliche Risiken und Chancen bewältigen und wie sie geführt werden.

Das «E» legt den Fokus auf Umweltfragen, also Themen wie den Umgang mit natürlichen Ressourcen, Klimawandel, erneuerbare Energien, Umweltverschmutzung und ökologische Effizienz. Die Bewertung berücksichtigt, wie Unternehmen die negativen Auswirkungen auf die Umwelt minimieren oder sogar die Umwelt positiv beeinflussen können, sowie ihre Anpassungsfähigkeit an die sich ändernden Umweltbedingungen.

Das «S» steht für soziale Aspekte und bezieht sich auf die Art und Weise, wie Unternehmen mit ihren Mitarbeiter:innen Lieferanten, Kund:innen und der Gesellschaft als Ganzes umgehen. Dazu gehören Arbeitsbedingungen, Menschenrechte, Vielfalt und Inklusion, aber auch Themen wie Produktqualität und -sicherheit sowie der Umgang mit Kundenbeschwerden. Investoren interessieren sich dafür, wie Unternehmen soziale Herausforderungen angehen und welche Auswirkungen ihre Geschäftspraktiken auf die Gesellschaft haben.

Der letzte Aspekt, «G», fokussiert auf die sogenannte Governance, die Art und Weise also, wie Unternehmen geführt und kontrolliert werden. Dies umfasst Themen wie die Zusammensetzung und Unabhängigkeit des Verwaltungsrates, Transparenz, ethische Standards und Korruptionsbekämpfung.

Die Integration dieser drei Faktoren in Anlageentscheidungen ist nicht nur eine ethische Überlegung, sondern kann auch finanzielle Auswirkungen haben. Untersuchungen haben gezeigt, dass Unternehmen, die ESG-Kriterien besser erfüllen, oft langfristig stabiler sind und ein geringeres Risiko von Reputationsverlusten, rechtlichen Problemen und Umweltschäden haben. Dies kann sich positiv auf die finanzielle Performance auswirken.

Der ESG-Ansatz wird heute in den meisten Anlagestrategien, die als nachhaltig bezeichnet werden, einbezogen. Dabei werden Unternehmen, die in allen Kategorien tiefe Bewertungen erreichen, weniger berücksichtigt oder sogar ganz ausgeschlossen, solche jedoch stärker berücksichtigt, die besonders gut abschneiden. ESG-Bewertungen sind immer im Vergleich mit anderen Unternehmen derselben Branche zu betrachten.

Für Ihre persönlichen Investitionsentscheide ist zudem wichtig zu wissen, dass der ESG-Ansatz auch auf Firmen angewendet wird, deren Tätigkeit möglicherweise nicht mit Ihren persönlichen ethischen oder nachhaltigen Investitionskriterien übereinstimmen. So können Unternehmen auf der ESG-Skala einen hohen Wert erzielen, dennoch aber ethische Bedenken hervorrufen, bei Werten, die Ihnen wichtig sind. Ein Beispiel dafür könnten Firmen sein, die Trinkwasser in Flaschen abfüllen und verkaufen. Was zwar im Branchenvergleich umweltfreundlich erscheint, kann jedoch grundsätzliche ethische Fragen aufwerfen, die je nach Ansicht nicht in die persönliche Anlagestrategie passen.

Dass die ausschliessliche Berücksichtigung von ESG-Faktoren für eine umfassende Beurteilung des Nachhaltigkeitsaspekts nicht ausreichend ist, zeigt auch die jüngste Entwicklung: Sowohl die Asset Management Association Switzerland als auch der Bundesrat fordern das Einschliessen weiterer Kriterien für die Beurteilung nachhaltiger Anlagen.

Hier finden Sie dem Link zum Standpunkt des Bundesrats

Wenn Sie Fragen haben oder weitere Informationen benötigen, nehmen Sie gern mit uns Kontakt auf.

März 2024

Wenn die Anzahl der Kerzen auf der Geburtstagstorte keinen Platz mehr haben, die Gelenke etwas mehr Pflege brauchen und die Anzahl der Freunde kleiner wird, hat eventuell bereits die dritte Lebensphase begonnen. Nicht alle Themen sind leicht, Trauer und Gedanken an Vergangenes können den Alltag trüben. Wer sich jetzt auch noch mit den Themen Erbschaft und Nachlass beschäftigen sollte, empfindet das häufig bemühend oder fühlt sich eventuell sogar nicht mehr im Stande, diese Aufgabe zu meistern.

Dabei geht es um ein Thema, bei dem es sich lohnt, sich genug früh und mit gesundem Bewusstsein auseinanderzusetzen. Durch eine durchdachte Nachlassplanung können Sie sicherstellen, dass Ihr Vermögen gemäss Ihren Wünschen übertragen wird, auch dann, wenn Sie nicht mehr in der Lage sind, sich eigenhändig auszudrücken.

Aus Erfahrung wissen wir auch, dass es vor allem für die Hinterbliebenen hilfreich sein kann, wenn sie sich auf Ihre expliziten Wünsche abstützen können und Sie ihnen damit in einer Zeit, in der Vieles neu geordnet werden muss, Halt geben können.

Um das zu ermöglichen, müssen Entscheidungen gefunden und die entsprechenden Unterlagen aufbereitet und rechtskräftig werden. Das betrifft unter anderem Dokumente wie das Testament oder einen Erbvertrag, ein Vorsorgeauftrag, die Nachfolgeregelung in Ihrem Unternehmen sowie allenfalls die Bestimmung einer für die Willensvollstreckung geeigneten Person.

Erbschaft – was von alleine geschieht und was nicht

Das Gesetz legt fest, welche Erbanteile gelten, wenn keine anderen Vereinbarungen getroffen wurden. Häufig entspricht dies jedoch nicht den Wünschen der Erblassenden, da der Ehepartner oder eine andere nahestehende Person möglicherweise benachteiligt werden können. Ohne Ehepartner und Kinder werden Familienmitglieder begünstigt, die Sie vielleicht gar nicht beerben möchten. Eine letztwillige Verfügung, vor allem in Form eines Testaments, ermöglicht es bis zu einem gewissen Grad, die gesetzliche Erbfolge zu ändern.

Stichwort Patchwork-Familie

Die Ausrichtung des schweizerischen Erbrechts orientiert sich an einer traditionellen Familienstruktur. In diesem Rahmen gelten der überlebende Ehepartner und die leiblichen Kinder als Haupterben. Hingegen erhalten Stief- und Pflegekinder sowie die Lebenspartnerin oder der Lebenspartner nur dann einen Anteil an der Erbschaft, wenn das im Testament entsprechend vermerkt wurde.

Vorsorgeauftrag – Worum es geht und was zu beachten ist

Ein weiteres Thema, das wie das Ableben Beklemmung und Ohnmacht mitbringen kann, ist das Eintreffen einer schweren Krankheit oder eines Unfalls mit lebensbedrohlichen Folgen. Sollten Sie in dem Zusammenhang nicht mehr in der Lage sein, selbst Entscheidungen zu treffen, legen Sie im Vorsorgeauftrag fest, wer Sie rechtlich vertreten und sich um Ihre finanziellen Angelegenheiten kümmern soll. Ein Vorsorgeauftrag muss ähnlich wie ein Testament, eigenhändig verfasst, datiert und unterschrieben werden oder öffentlich beurkundet sein. Dies ist nicht nur für in einer Partnerschaft lebende Paare, sondern auch für Ehepaare ratsam. Dadurch hat der (Ehe-)partner die Befugnis, Entscheidungen zu treffen, die über den Unterhaltsbedarf hinausgehen, ohne die Zustimmung der KESB (Kindes- und Erwachsenenschutzbehörde) einholen zu müssen, insbesondere in Bezug auf die ordnungsgemässe Verwaltung des Einkommens und Vermögens sowie auch in Bezug auf lebenserhaltende oder -rettende Massnahmen.

Unternehmensnachfolge – Warum das schon früh geplant werden soll

In das eigene oder eventuell sogar das bereits übernommene Familienunternehmen haben Sie viel Energie und Lebenszeit investiert. Eine passende und erfolgversprechende Nachfolgeregelung zu sichern, ist eine grosse und anspruchsvollste Aufgabe. Dabei ist der Faktor Zeit entscheidend und wird oft unterschätzt. Die Nachfolgeregelung beinhaltet neben der Auswahl des geeigneten Modells und der passenden Kandidaten auch die Entwicklung geeigneter Lösungen für den Erfahrungsaustausch und die Finanzierung. Aus unserer Erfahrung können diese Aufgaben gut 5-10 Jahre in Anspruch nehmen. Gerade bei Familienunternehmen kann ein frühzeitiges Einbinden der nächsten Generation Sinn machen und auch die Freude an der Arbeit und am Unternehmen fördern. Es lohnt sich daher auf jeden Fall, genug früh, gefühlt zu früh, über dieses Thema nachzudenken und das mit den entsprechenden Personen auch zu besprechen.

Gerne unterstützen wir Sie in persönlichen Fragen oder stellen Ihnen weiterführende Informationen zur Verfügung. Nehmen Sie mit uns Kontakt auf.

Februar 2024

Firmen, die sich Nachhaltigkeit auf die Fahne geschrieben haben, sind gerne der Kritik des sogenannten Greenwashings, also des fälschlicherweise als «grüne» Tätigkeit bezeichneten Verhaltens, unterworfen. Die Beurteilung, ob eine Firma wirklich nachhaltig tätig ist oder eben nur scheinbar, lässt sich von zwei Seiten angehen: einer objektiven, nach gewissen standardisierten Prozessen definierten oder einer subjektiven, also nach individuellen Wertvorstellungen vorgenommenen Beurteilung.

Problematik der Greenwashing-Vorwürfe

Die Begrifflichkeiten und Anlagestrategien im Bereich nachhaltigem Anlagemanagements sind vielfach noch unklar und werden unterschiedlich aufgefasst. Damit eine grössere Sicherheit und ein System Einzug halten kann und sich verschiedene Anlagen auch miteinander vergleichen lassen, hat die Asset Management Association Switzerland eine Beurteilung von «objektivem» Greenwashing auf drei Ebenen alloziert. Dies soll entlang der Wertschöpfungskette und den operativen Bereichen geschehen.

Auf drei Ebenen beurteilt

Erstens auf der Unternehmensebene wenn Prozesse, wie zum Beispiel Investment Controlling, Risikomanagement und ESG-Datenanalyse* noch ungenügend sind. Zweitens auf der Produktebene, wenn Nachhaltigkeitspraktiken und -merkmale eines Anlageproduktes intransparent oder falsch beschrieben werden. Und drittens wenn im Beratungsprozess unpräzise oder lückenhafte Informationen zu den Produkten zur Verfügung gestellt werden.

Subjektiv, weil individuell

Greenwashing-Vorwürfe können auch aus der subjektiven Perspektive von Anlegerinnen und Anlegern entstehen. Individuelle Wertvorstellungen, die in Finanzprodukten oder Portfolios abgebildet werden, können sich durch wirtschaftliche, gesellschaftliche oder ökologische Entwicklungen sowie geopolitische Ereignisse verändern. Auf der individuellen Ebene ist es daher nicht möglich, eine einheitliche Definition von nachhaltigen Anlagestrategien zu etablieren, die für alle Anleger gleichermassen zufriedenstellend ist.

Diese beiden Aspekte zeigen die Problematik der Entscheidungsfindung in der Thematik auf. Einerseits können die Bemühungen zur Nachhaltigkeit eines Unternehmens auf Grund von vorgegebenen Richtlinien definiert und klassifiziert werden. Andererseits bleiben persönliche Wertvorstellungen immer ausschlaggebend für die individuelle Beurteilung. Zudem ist das Thema sicherlich weiterhin einem laufenden Wandel unterzogen.

Gerne unterstützen wir Sie in persönlichen Fragen oder stellen Ihnen weiterführende Informationen zur Verfügung. Nehmen Sie mit uns Kontakt auf.

* ESG steht für Umwelt, Soziales und Governance. Die ESG-Datenanalyse bewertet und analysiert Daten zu diesen Faktoren. Unternehmen und Investoren nutzen sie, um Einblicke in nachhaltiges Verhalten und gesellschaftliche Verantwortung zu gewinnen.

Januar 2024

Der WEF Global Risks Report stützt sich auf die Ansichten von über 1400 Risikoexpert:innen sowie führenden Vertreter:innen aus Politik, Wirtschaft sowie auch Personen aus der Zivilgesellschaft.

So schätzen die Befragten die Risiken für die kommenden Jahre ein: Angesichts von zahlreichen Wahlen in mehreren grossen Volkswirtschaften in den kommenden zwei Jahren und dem verstärkten Aufkommen künstlicher Intelligenz steigen die Sorgen vor KI-gesteuerten Fehl- und Desinformationen. Dieses Risiko belegt den ersten Rang, noch vor klimabedingten Extremwetter-Ereignissen und der Sorge vor einer Polarisierung der Gesellschaft.

Obwohl die kurzfristigen Aussichten auch weiterhin aktuelle geopolitische Themen und steigende Lebenshaltungskosten in den Vordergrund stellen, sind die längerfristigen Themen gegenüber den vergangenen Berichten mehrheitlich gleich geblieben. Es sind dies Risiken im Zusammenhang mit Extrem-Wetterereignissen, gefolgt von kritischen Veränderungen der Ökosysteme, dem Verlust der biologischen Vielfalt und der Knappheit natürlicher Ressourcen.

Im Vergleich zu den vergangenen Berichten spielen gemeinsame und koordinierte, grenzüberschreitende Massnahmen eine immer wichtigere Rolle. Gleichzeitig dazu aber auch lokal ausgerichtete Strategien, um die Auswirkungen globaler Risiken zu mindern.

Neben dem naturgemässen Fokus auf mögliche Risiken in diesem Bericht dürfen jedoch auch die aus diesen Veränderungen resultierenden Möglichkeiten erwähnt werden. Vor allem im Bereich künstliche Intelligenz können Lösungen für die zunehmend komplexen Herausforderungen entwickelt werden und damit neue Optionen entstehen. Themen wie Nachhaltigkeit und Umweltschutz sind stärker im Bewusstsein der Öffentlichkeit verortet, was Innovation und Entwicklungen fördert.

In Anbetracht der Herausforderungen und Möglichkeiten zeichnet sich für das neue Jahr wie auch die kommenden Jahre eine Investitionslandschaft ab, die Sorgfalt und Voraussicht erfordert, aber auch spannende Optionen anbietet. Im Rahmen unserer Vermögensverwaltung nehmen wir diese Aufgabe stets wahr.

Zum WEF-Report finden Sie mit diesem Link.

Wenn Sie Fragen haben oder weitere Informationen benötigen, nehmen Sie gern mit uns Kontakt auf.

Dezember 2023

Was sind die wichtigsten Themen pro Phase, welche die finanzielle Situation bestimmen?

In der Kindheit und Jugend wird der Grundstein für den Umgang mit Geld gelegt. Hier geht es darum, sein Taschengeld gut einzuteilen, die ersten Sparziele für grössere Wünsche zu verfolgen und dafür vielleicht einen Ferienjob zu finden. Mit den 30ern und 40ern stehen dann vor allem Karriere, Partnerschaften, Familienplanung und Wohnträume im Fokus. Im besten Fall kann man in diesen Jahren aber bereits eine gewisse finanzielle Stabilität geniessen, langfristig Vermögen aufbauen und sich für die Zukunft absichern. Die Phase vor der Pension erfordert dann eine sehr umfassende Planung, einschliesslich finanzieller Reserven und Fragen zur Wohnsituation, Freizeitgestaltung und steuerliche Aspekte. In der Zeit nach der Pension bleibt mehr Zeit auch zum Geld ausgeben. Es ist daher entscheidend, Ihr Budget im Ruhestand gut zu planen.

Wie verändern sich Sparen, Vorsorgen und Anlegen über die Lebensphasen?

Mit dem Berufseinstieg, kurz nach der Ausbildung also, geht es neben dem Sparen auch um Ausgabenplanung und erste Investitionen: Wohnung, Auto oder die ersten Versicherungsabschlüsse. Und auch wenn das Budget in dieser Lebensphase oft knapp ist, lohnt es sich, bereits an die Altersvorsorge zu denken. Die 3. Säule spielt hier eine entscheidende Rolle, um frühzeitig Altersguthaben aufzubauen und Steuern zu optimieren. Grössere Beträge können viele ab 30 oder auch erst 40 investieren. In Anbetracht des langfristigen Anlagehorizonts trägt ein breit aufgestelltes Portfolio dazu bei, Verluste zu reduzieren und auf Veränderungen im Markt reagieren zu können. Weiterhin wichtig ist es, Einzahlungen in die 3. Säule, und ab 40 auch in die Pensionskasse zu tätigen, wie auch an die Bildung von Rücklagen zu denken. In der Pensionsplanung kann dann die Anlagestrategie überprüft werden, insbesondere, können Anpassungen anstehen, wenn es in die Phase des Kapitalbezugs geht. In dieser Lebensphase empfiehlt es sich ausserdem, seine Versicherungen zu überprüfen, Vollmachten und Vorsorgeaufträge aufzusetzen und sich gegen unvorhergesehene Risiken abzusichern.

Wann ist der richtige Zeitpunkt, mit der Pensionsplanung zu beginnen?

Wir empfehlen Ihnen, die Pensionsplanung im Alter von ca. 55 Jahren konkret in Angriff zu nehmen. Stellen Sie dafür Ihre künftigen Einnahmen den heutigen Ausgaben gegenüber. So zeigt sich, ob finanzielle Lücken bestehen und ob Ihr Vermögen ausreicht, um Ihren gewohnten Lebensstandard zu halten. Neben finanziellen Aspekten ist auch die körperliche und psychische Gesundheit zu berücksichtigen. Rund fünf Jahre vor der geplanten Pensionierung kann die Umsetzung beginnen. Dann stehen Möglichkeiten bereit, wie der Bezug der 3. Säule, die Frühpensionierung, oder weitere Massnahmen. Ab drei Jahren und weniger wird es eher knapp, da gewisse Optionen – wie beispielsweise das Einzahlen in die 2. Säule – dann nicht mehr verfügbar sind, falls Sie Kapital aus der Pensionskasse beziehen möchten.

Wie ist das in Bezug auf Versicherungen und Vorsorgeaufträge?

Jede Lebensphase bringt auch diesbezüglich unterschiedliche Bedürfnisse mit sich und eine regelmässige Überprüfung lohnt sich. Vorsorgeaufträge und weitere Dokumente, wie zum Beispiel ein Testament, werden oft erst im höheren Alter abgeschlossen, sie sind dann auch besonders wichtig. Allerdings kann das Leben auch in jungen Jahren einschneidende Veränderungen mit sich bringen. Daher ist es empfehlenswert, sich frühzeitig über die eigenen Sicherheitsbedürfnisse Gedanken zu machen.

Inwiefern muss die erhöhte Lebenserwartung berücksichtigt werden?

Die zunehmende Alterserwartung kann auch gewisse finanzielle Risiken mit sich bringen. Daher legen wir in der Vorsorgeberatung gerne den Zeithorizont 30 bis35 Jahre über das Pensionsalter hinaus und können somit eine ausreichende Finanzierung auch im hohen Alter sicherstellen.

Damit schliessen wir unserer Serie von Beiträgen zu den einzelnen Lebensphasen. Selbstverständlich können Sie sich jederzeit gerne an uns wenden, wenn Sie Fragen zur Finanzplanung haben, ganz unabhängig in welcher Lebensphase Sie sich befinden.

November 2023

Nachhaltiges Investieren – auch als ethisches oder sozial verantwortliches Geldanlegen bekannt – beschreibt ganz allgemein die Anlagestrategie, nach welcher nicht nur die finanzielle Rendite entscheidend ist. Mit dem Ziel, in Unternehmen und Projekte zu investieren, die einen positiven Einfluss auf die Gesellschaft und die Umwelt haben, werden zusätzlich zu den finanziellen auch soziale und ökologische Aspekte mitberücksichtigt.

Konkret lässt sich eine nachhaltige Geldanlage auf unterschiedliche Arten umsetzen. Oft kommt das sogenannte «Ausschluss-Verfahren» zum Zug, bei dem bestimmte Branchen oder Unternehmen gemieden werden, die mit kontroversen Praktiken in Verbindung stehen. Das können beispielsweise Tabak- oder auch Waffenhersteller sein. Ein anderer Ansatz verfolgt das «Best-in-Class»-Prinzip. Hier wird in Unternehmen investiert, die in ihren jeweiligen Branchen führend sind, wenn es um Nachhaltigkeit geht. Vom «Thematischen» Ansatz spricht man hingegen, wenn Investitionen gezielt in Projekte fliessen, die zum Beispiel erneuerbare Energien, Bildung oder soziale Gerechtigkeit vorantreiben.

Die Vorteile eines nachhaltigen Investments sind vielfältig. Zunächst kann man in Unternehmen investieren, die Herausforderungen von Seiten Umwelt und Gesellschaft gut meistern, also besser abschneiden im Vergleich zur Konkurrenz. Folglich kann sich eine nachhaltige Geldanlage auch finanziell auszahlen, da solche Unternehmen weniger anfällig für Umwelt- und Sozialrisiken sind. Zudem kann man einen positiven gesellschaftlichen Beitrag leisten, indem man Unternehmen und Projekte fördert, die sich aktiv für eine bessere Zukunft einsetzen.

Neben diesen Vorteilen gibt es beim Thema «Nachhaltig Investieren» auch Kritikpunkte. Häufig fällt der Einwand, dass es schwierig ist, klare und einheitliche Nachhaltigkeits-Kriterien festzulegen. Dies kann zu Intransparenz führen und die Bewertung sowie den Vergleich von Anlageprodukten erschweren. Weiter wird befürchtet, dass die Rendite unter der verstärkten Ausrichtung auf Nachhaltigkeit leiden könnte. Studien zeigen jedoch, dass nachhaltige Fonds vergleichbare oder bessere Renditen erzielen können. Diese Aussage lässt sich aber nicht pauschalisieren, sondern wie immer müssen Studien genau unter die Lupe genommen werden, dass man versteht, was genau untersucht wurde.

Trotz Kritikpunkten wächst die Nachfrage nach nachhaltigen Anlagen und die Anzahl von Unternehmen, die soziale und umweltbezogene Ziele verfolgen, steigt. Angesichts der globalen Herausforderungen, vor denen wir stehen, ist das auch gut so. Schliesslich ermöglicht nachhaltiges Investieren Anlegerinnen und Anlegern, nicht nur finanzielle Gewinne zu erzielen, sondern auch in eine bessere Zukunft zu investieren.

Oktober 2023

Im letzten Beitrag zur Finanzplanung pro Lebensphase widmen wir uns der Zeit nach der Pensionierung. Einer Phase, in der mehr Zeit bleibt – auch zum Geldausgeben. Denn jetzt lassen sich Pläne verwirklichen, von denen man früher nur träumen konnte. Die Ausgaben für Ferien, Hobbys und andere Freizeitbeschäftigungen steigen deshalb – gerade in den ersten Jahren nach der Pensionierung – oft an. Daher ist es entscheidend, Ihre Budgetsituation im Ruhestand gut zu planen.

Ihre finanzielle Situation nach der Pensionierung hängt stark von Ihrer Vorsorge ab. So sollten Sie bereits während Ihrer Berufsjahre finanzielle Vorkehrungen treffen, um sicherzustellen, dass Sie im Ruhestand über ausreichende Mittel verfügen. Dazu gehören regelmässige Einzahlungen in die Pensionskasse und die dritte Säule, um Ihr Kapital für die Zeit nach der Pensionierung aufzubauen. Rechnen Sie langfristig und planen Sie lieber eine etwas höhere Lebenserwartung (von 30-35 Jahre nach dem Pensionsalter) ein. Das bewahrt Sie vor einem finanziellen Engpass im hohen Alter.

Für die konkrete Finanzplanung ist es wichtig, Ihren Bedarf an Liquidität, also flüssige Mittel, die Ihnen kurzfristig zur Verfügung stehen müssen, gut zu kennen. Darin soll auch ein «Notgroschen» berücksichtigt sein, der das Haushaltsbudget für zwei bis drei Monate abdeckt.

Wahrscheinlich müssen Sie über kurz oder lang Ihr Angespartes verzehren, können und sollten aber einen Teil Ihres Vermögens investieren. Für Geldanlagen ist es empfehlenswert, Ihre Risikoneigung und -fähigkeit zu berücksichtigen; Wie viel Risiko wollen und können Sie eingehen? Was nicht regelmässig für den Liquiditätsbedarf benötigt wird, kann längerfristig und somit risikoreicher angelegt werden.

Je nach finanziellen Möglichkeiten können auch Lebensträume berücksichtig werden, die Sie endlich verwirklichen wollen – oder Schenkungen und Erbvorbezüge an Ihre Nachkommen. Hier empfehlen wir jedoch, nicht vorzeitig Geld zu verschenken, denn auch das hohe Alter will gut finanziert sein.

Apropos: Erbschaft ist ein Thema, das oft vermieden wird, aber von grosser Bedeutung ist. Das Erstellen eines Nachlassplans ist entscheidend, um sicherzustellen, dass Ihr Vermögen gemäss Ihren Wünschen an Ihre Erben übergeht. Dies kann auch steuerliche Vorteile bieten und Konflikte in der Familie vermeiden.

Gerne unterstützen wir Sie beispielsweise bei der Erstellung von Vollmachten, Vorsorgeauftrag, Patientenverfügung, Testament oder Erbvertrag oder bei der Willensvollstreckung. Damit Ihr Wunsch in jedem Fall zählt – und Sie sich bis dahin den schönen Dingen zuwenden können.

September 2023

Was versteht man eigentlich unter dem Begriff Robo-Advisor?

Ein Robo-Advisor lässt sich als eine Plattform beschreiben, die es ermöglicht, Investitionen weitgehend automatisiert zu verwalten. Die Anlegerin oder der Anleger beschreibt die finanzielle Situation, die Risikobereitschaft und die möglichen Anlageziele. Basierend auf diesen Informationen kann der Robo-Advisor eine diversifizierte Anlagestrategie aufzeigen. Diese kann von der Verteilung zwischen Aktien, Anleihen und anderen Anlageklassen bis hin zu sektorspezifischen Empfehlungen reichen. Die eigentliche Umsetzung erfolgt dann ebenfalls automatisiert. Dabei können laufend Daten ausgewertet und zeitnah auf Veränderungen reagiert werden.

Für wen ist diese Art der Anlageberatung und -verwaltung geeignet?

Eine automatisierte Vermögensverwaltung ist besonders für Personen geeignet, die eine kostengünstige, bequeme und dennoch diversifizierte Anlagestrategie suchen. Gerade wenn eher wenig Wissen vorhanden ist, stellt diese Art des Geldanlegens eine ideale Möglichkeit dar, ohne tiefgreifende Finanzkenntnisse zu investieren. Die Automatisierung ergänzt das nicht vorhandene Wissen und übernimmt eine aktive Vermögensverwaltung. Doch nicht nur für Neulinge stellt KI-gestützte Vermögensverwaltung eine interessante Alternative dar, auch erfahrene Anlegerinnen und Anleger, die ihre Portfolios erweitern oder diversifizieren möchten, können von der «Erfahrung» und Geschwindigkeit der Robo-Advisor profitieren.

Welche Vorteile bieten automatisierte Vermögensverwaltungen?

Neben tieferen Gebühren, auf Grund des geringeren Einsatzes von Personal, stellt die Reduktion von Risiken, durch Diversifikation auf verschiedene Anlageklassen, ein Vorteil dar. Daneben zählen auch Bequemlichkeit – rund um die Uhr Verfügbarkeit, keine persönlichen Treffen oder zeitaufwändige Recherchen – zu den Vorteilen. Ähnlich der professionellen Vermögensverwaltung im klassischen Sinn, ist ein weiterer Vorteil der automatisierten Anlage die Unabhängigkeit von emotionalen Entscheidungen, die oft zu irrationalen Investitionsentscheidungen führen.

Was gilt es zu bedenken?

Zu den Nachteilen der automatisierten Vermögensverwaltung zählen unter anderem der Mangel an Individualität, da die Portfolios standardisiert sind und häufig kaum individuelle Präferenzen oder aussergewöhnliche Marktbedingungen berücksichtigen können. Zudem kann die hohe Reaktivität bei starken Marktschwankungen oder in komplexen Marktphasen problematisch sein, da eine Überreaktion stattfinden könnte. Im Gegensatz dazu können klassische Anlageberatungen und Vermögensverwaltungen eine individuelle Beratung und weitblickende Betreuung bieten.

Insgesamt stellt die automatisierte Vermögensverwaltung eine attraktive Möglichkeit dar, kostengünstig und bequem zu investieren. Es ist jedoch wichtig, die Vor- und Nachteile abzuwägen und sich über die eigene Risikobereitschaft Klarheit zu verschaffen, bevor man sich für diese moderne Form des Geldanlegens entscheidet.

Selbstverständlich können Sie sich jederzeit gerne an uns wenden, wenn Sie Fragen haben, oder Unterstützung zum Thema benötigen.

August 2023

Beim Gedanken an die bevorstehende Pensionierung sind die einen bereits an verschiedenen Projekten, die sie in der Zeit nach der Erwerbstätigkeit anpacken möchten, für andere stellt der Beruf eine Berufung dar und sie möchten gerne noch möglichst lange darin arbeiten. So oder so ist es sinnvoll, genug früh an die Zukunft zu denken.

Das Ziel einer erfolgreichen Pensionsplanung ist es, die eigenen Vorstellungen mit den zu erwarteten Rentengeldern in Einklang zu bringen. Dazu ist es wichtig, einerseits die Einkommensseite, andererseits aber auch die Ausgabenseite zu beleuchten. Neben finanziellen Aspekten ist auch die körperliche und psychische Gesundheit entscheidend für eine zufriedene Pensionierung.

Folgende Schwerpunkte sind bei der Planung und Vorbereitung aus unserer Erfahrung wichtig:

Finanzierung allgemein: Welcher Betrag steht mir im Ruhestand zur Verfügung oder, falls ich in einer Partnerschaft bin, uns gemeinsam?

Finanzielle Reserve: Selbst im Ruhestand könnten unerwartete Aufwendungen entstehen. Daher ist es von Vorteil, eine solide finanzielle Vorbereitung getroffen zu haben.

Wohnsituation: Im späteren Leben könnten barrierefreie Gestaltung und die Nähe zu Gesundheitsdiensten bei der Wahl des Wohnorts eine Rolle spielen.

Freizeitgestaltung: Eine sinnvolle Freizeitgestaltung im Ruhestand kann sich positiv auf die psychischen Gesundheit auswirken.

Planung der Steuern: Die Vorplanung der Pension unter Berücksichtigung der steuerlichen Konsequenzen

Bis ca. acht Jahre vor der geplanten Pensionierung sind die meisten Optionen noch offen. Zwischen acht und fünf Jahren wird es dringender, dass sie sich mit dem Thema auseinandersetzen und ab drei Jahren und weniger wird es eher knapp und gewisse Möglichkeiten, wie zum Beispiel das Einzahlen in die zweite Säule, sind dann nicht mehr verfügbar, falls Sie das Kapital anstatt einer Rente beziehen möchten.

Als sinnvoll hat sich erwiesen, das Thema mit Ihrer Finanzberaterin oder Ihrem Finanzberater anzuschauen. Das kann vor den ersten Gedanken sein, oder, was häufig der Fall ist, nachdem Sie sich bereits Gedanken zum Thema gemacht haben. Zudem ist es auch gut zu wissen, dass es Beratungsstellen für Altersvorsorge auf kantonaler oder Gemeinde-Ebene gibt. Neben vielen privaten Anbietern, bietet auch Pro Senectute eine Beratung zum Thema an.

Wenden Sie sich auch gerne an uns, wenn Sie Fragen haben, oder das Thema gemeinsam angehen möchten.

Juli 2023

Laut einer Studie der Universität Bonn investieren Frauen weniger häufig und risikoärmer als Männer. Gründe dafür liegen darin, dass sie sich von der Komplexität der Finanzwelt eher abschrecken lassen und oft auch weniger Kapital zum Investieren haben. Das habe mit den immer noch bestehenden Hierarchieverständnissen vieler Frauen und auch mit dem stereotypen Verhalten der Berater und Beraterinnen zu tun. So hätten Frauen oft das Gefühl, nicht genügend kompetent zu sein, um die Risiken abschätzen zu können oder zu wenig von den oft komplex dargestellten Angeboten zu verstehen. Als Folge davon sind nur 20 bis 26 Prozent der Frauen Anlegerinnen, in der Schweiz kaufen sogar nur ca. 18 Prozent regelmässig Aktien.

Männer agieren im Gegensatz dazu eher impulsiv, schneller und risikofreudiger. Ausserdem erhalten sie von den Beratern und Beraterinnen öfter Empfehlungen für günstigere Produkte sowie mehr Rabatte. Sie legen bei der Wahl der Investitionen eher Wert auf die finanziellen Leistungen und weniger auf die sozialen Komponenten der Angebote. Auch fühlen sie sich traditionellerweise eher für die «grossen» Finanzen verantwortlich, während das Haushaltsbudget, also die kleineren Ausgaben, häufig immer noch in weiblichen Händen liegt.

Erfolgreicher sind die Männer aber nicht unbedingt: Investieren Frauen doch, entwickeln sie meist ein besseres Gefühl für gewinnbringende Anlagen. Sie sind geduldiger, recherchieren mehr und wägen die Risiken genauer ab. Zudem investieren sie auch häufiger in nachhaltige Anlagen als Männer.

Auf Grund dieser unterschiedlichen Verhaltensweisen könnten sich Mann und Frau zusammentun, um das Beste aus beidem zu vereinen: Die Geduld, Weitsicht und Vorsicht vieler Frauen und die guten Empfehlungen, das stärkere Selbstbewusstsein und die höhere Risikobereitschaft der Männer. Speziell für Frauen gibt es vermehrt auch spezifische Weiterbildungen oder Onlineplattformen, die weitere Informationen bereitstellen. Zur Steigerung der allgemeinen Befähigung im Finanzbereich plädieren verschiedene Forscherinnen generell für mehr Bildung und Sensibilisierung der Bevölkerung.

Zusammenfassend lässt sich aus der Studie ableiten, dass es für Mann und Frau gleichermassen sinnvoll sein kann, sich für eine Zweitmeinung oder auch eine grundsätzliche Beratung an einen Finanzdienstleister zu wenden. Bei Wendelspiess verknüpfen wir diese mit dem Wissen um die persönlichen Präferenzen und Lebenssituationen, so dass wir langfristig passende Investitionen vorschlagen können.

Juni 2023

Es ist nie zu spät, sich mit Finanzplanung zu beschäftigen – doch je früher die Weichen für die Zukunft gestellt werden, desto besser. In jedem Lebensabschnitt gibt es Aspekte, die aus Finanz- und Vorsorgesicht zu beachten sind. In diesem Beitrag geben wir Ihnen einige Impulse zu den wichtigsten Themen in den 30ern und 40ern.

In dieser Lebensphase sind Karriere, Partnerschaften, Familienplanung oder Wohnträume oft von grosser Bedeutung. Im besten Fall kann man in diesen Jahren bereits eine gewisse finanzielle Stabilität geniessen. Gerade dann ist es wichtig, an die Zukunft zu denken und sich für die kommenden Jahrzehnte abzusichern.

Dazu gehört auch, mit dem Investieren zu beginnen. Der Investitionshorizont ist noch lang, und so kann ein breites Portfolio in verschiedenen Vermögensklassen dazu beitragen, langfristig Vermögen aufzubauen. Auch die laufende Einzahlung in die Altersvorsoge (3. Säule, ab 40 möglicherweise auch in die Pensionskasse) und die Bildung von Rücklagen sind in diesem Zeitraum wichtig. Die 3. Säule kann als Wertschriftenlösung geführt und im Vergleich mit einer Kontolösung kann die Investitionsquote erhöht werden.

Wir empfehlen Ihnen zudem, sich gegen unvorhergesehene Risiken abzusichern – gerade, wenn es um Partnerschaft, Familie und Wohnraum geht. Überprüfen Sie Ihre Versicherungen regelmässig. So stellen Sie sicher, dass die Deckungssummen noch aktuell sind und Ihrer Lebenssituation entsprechen. Zudem können Sie mit Vollmachten, Vorsorgeaufträgen und weiteren Dokumenten einen wesentlichen Schritt zur Absicherung für sich und Ihre Nächsten setzen.

Falls Sie Fragen dazu haben, melden Sie sich bei uns. Wir unterstützen Sie gerne dabei, Ihre finanzielle Situation und Ihre Vorsorge zu optimieren.

Mai 2023

In unserem Portfolio waren die Beteiligungen an der Eko Agro Group in den letzten Monaten ein starker Treiber der positiven Entwicklung unserer Vermögensverwaltung, so auch im ersten Quartal 2023. Die aufsteigende Firma mit Schweizerischen und italienischen Wurzeln ist unter anderem Vorreiterin im Bereich der Agrotechnologie. Ein guter Grund, Ihnen dieses erfreuliche Beispiel aus unserem Portfolio genauer vorzustellen.

Gemeinsam mit wichtigen europäischen Partnern ist die Eko Agro Group auch im wachsenden Bereich der Agri-Photovoltaik (APV) tätig. Die Gruppe hat ein Netzwerk von Partnern zusammengebracht, das Photovoltaik-Module für den Agrarsektor bereitstellt und die Erzeugung erneuerbarer Energien mit dem Anbau von Nutzpflanzen kombiniert. Die Nutzung dieser APV-Innovation verbindet Landwirtschaft mit Energiegewinnung auf sinnvolle Weise – mit dem Ziel, bereits vorhandene Synergien zu nutzen und den Übergang zu erneuerbaren und sauberen Energien voranzutreiben.

Die Eko Agro Group ist in diesem Bereich weit fortgeschritten und konnte bereits wichtige Vereinbarungen mit Energiepartnern und landwirtschaftlichen Erzeugern treffen. So wurde z.B. kürzlich eine Zusammenarbeit mit Partnern beschlossen, in deren Rahmen nun 35 APV-Anlagen auf ca. 850 Hektar landwirtschaftlicher Nutzfläche in ganz Italien entwickelt werden, die in den nächsten Jahren bis zu 700 Megawatt saubere Energie erzeugen sollen.

Die Vorteile der Technologie sprechen für sich: Die Effizienz der Landnutzung wird ebenso gesteigert wie der Ertrag und die Versorgungssicherheit. Gleichzeitig sinken der Wasserverbrauch und die Abhängigkeit der Landwirte von Subventionen. An diesem Beispiel zeigt sich einmal mehr, dass Investitionen in zukunftsträchtige Technologien mit attraktiver Rendite mehr denn je gefragt sind.

April 2023

Heute ist es einfacher denn je, selbst zu investieren, Aktien zu kaufen und Depots zu verwalten. Depoteröffnung, Käufe und Verkäufe sind meist online möglich, oft sogar über Apps, und der Weg zur Bank oder zum Finanzberater entfällt. Deshalb stellt sich die Frage: Wann ist es sinnvoll, selbst anzulegen – und wann lohnt sich die professionelle Unterstützung durch eine Vermögensverwaltung?

Viele Anbieter werben mit niedrigen Depotgebühren, raschem Einstieg und einfachen Prozessen. Zusätzliche Gebühren und Bedingungen erscheinen jedoch oft erst im Kleingedruckten. Der einfache Zugang verleitet mitunter dazu, Investitionsentscheide schnell, punktuell oder nach Bauchgefühl zu treffen. Dadurch entstehen oft zu wenig diversifizierte Portfolios, die Klumpenrisiken bergen. Anlagefonds können das Thema Klumpenrisiko teilweise adressieren. Mit passiv gemanagten Fonds werden zudem die Gebühren tief gehalten. Aber dennoch stellt sich die Frage, welche Fonds ausgewählt werden sollen.

Wer selbstständig investiert, sollte somit unbedingt die eigene Gesamtsituation und das persönliche Risikoprofil beachten. Dies ist möglicherweise gar nicht so einfach. Zudem braucht es das nötige Wissen, die Zeit und den Willen, um Portfolios laufend zu überwachen und gegebenenfalls anzupassen.

Hier setzen die Vorteile einer professionellen Vermögensverwaltung an: Individuelle Beratung zu den passenden Anlagestrategien auf Basis Ihres persönlichen Risikoprofils, Portfolio-Diversifikation und kontinuierliche Überwachung sowie Anpassungen des Portfolios sind hier gewährleistet. Sie erhalten ausserdem eine regelmässige Berichterstattung zu Ihrem Portfolio und können Fragen jederzeit im persönlichen Kontakt klären.

März 2023

Seit der Anhebung des Leitzinses durch die Schweizerische Nationalbank im September 2022 sind die Zeiten der Negativzinsen vorbei. Die Anhebung hat das Ziel, die Preisstabilität in der Schweiz zu sichern. Viele Sparerinnen und Sparer fragen sich nun: Kann ich mein Geld wieder getrost auf dem Bankkonto belassen oder sollte ich mich weiterhin nach Alternativen umsehen?

Gerade in Zeiten der Inflation ist die Berechnung der Realzinsen wichtig, denn die effektive Rendite ergibt sich erst nach Abzug der Inflation. Um die Werterhaltung des Kapitals sicherzustellen, muss also eine Rendite erzielt werden, die höher ist als die Inflationsrate. Da die Inflationsrate jedoch höher liegt als die Guthabenzinsen, verliert das Ersparte trotz des Wegfalls der Negativzinsen laufend an Wert.

Investitionen sind folglich der einzige Weg, um dem schleichenden Wertverlust entgegenzuwirken und das Vermögen langfristig zu vermehren. Dabei ist es wichtig, möglichst diversifiziert anzulegen und das Kapital breit zu streuen, um die Gefahr grösserer Verluste zu mindern und Klumpenrisiken vorzubeugen. Zur Abfederung der Inflation bieten sich je nach persönlichem Risikoprofil diverse Anlageklassen an: Aktien (inkl. aktiv und/oder passiv gemanagter Fonds), Immobilien sowie Infrastrukturfonds zählen generell zu den besten Optionen.

Oft stellt sich die Frage, ob es einen richtigen oder falschen Zeitpunkt zum Investieren gibt. Generell gibt es keinen falschen Zeitpunkt, solange langfristige und zukunftsorientierte Anlagen gewählt werden, die dem persönlichen Risikoprofil entsprechen und über die Jahre hinweg eine stabile Rendite erzielen, die den Wertverlust ausgleicht.

Wir unterstützen Sie gerne dabei, die passende Anlagestrategie zu finden und Ihre finanzielle Situation zu optimieren.

Februar 2023

Von der Kindheit bis ins hohe Alter: Finanzplanung ist in jeder Lebensphase wichtig – und in jedem Lebensabschnitt gibt es Aspekte, die aus Finanz- und Vorsorgesicht zu beachten sind. Wir geben Ihnen in den nächsten Monaten in unseren Blogbeiträgen immer wieder Impulse für alle Lebensphasen: für Sie und für Ihre Nächsten.

Je früher der Umgang mit Finanzen erlernt wird, desto besser, denn bereits in der Kindheit und Jugend wird der Grundstein für den Umgang mit Geld gelegt. Vor allem in der Jugend ist der Umgang mit Geld ein zentrales Thema: Wie komme ich mit meinem Taschengeld aus? Wie erstelle ich ein Budget? Wie komme ich zu einem Ferienjob, und wie spare ich am besten für Wünsche, die ich mir erfüllen möchte? Bezugspersonen können in dieser Zeit dabei helfen, einen angemessenen Umgang mit Geld zu entwickeln und die richtigen Entscheidungen zu treffen.

Spätestens mit dem Ausbildungsabschluss und Berufseinstieg geht es neben dem Sparen auch um Ausgabenplanung und die ersten Investitionen: die erste Wohnung, das erste Auto oder die ersten eigenen Versicherungsabschlüsse stehen an. Vielleicht setzt man sich das erste Mal mit Finanzanlagen auseinander. Die Risikofähigkeit beim Anlegen ist in dieser Zeit tendenziell hoch, weil der Anlagehorizont lang ist. Deshalb empfiehlt es sich, kurz- und langfristige Pläne und Perspektiven im Auge zu behalten.

Gerade in dieser Zeit ist jedoch das Budget oft knapp. Trotzdem sollten Absicherung und Altersvorsorge selbst in frühen Jahren nicht vergessen gehen. Regelmässige Einzahlungen in die 3. Säule sind mit dem ersten AHV-pflichtigen Einkommen und somit spätestens mit dem Berufseinstieg möglich und unbedingt empfohlen, um Steuern zu optimieren und um das individuelle Altersguthaben rechtzeitig aufzubauen.

Januar 2023

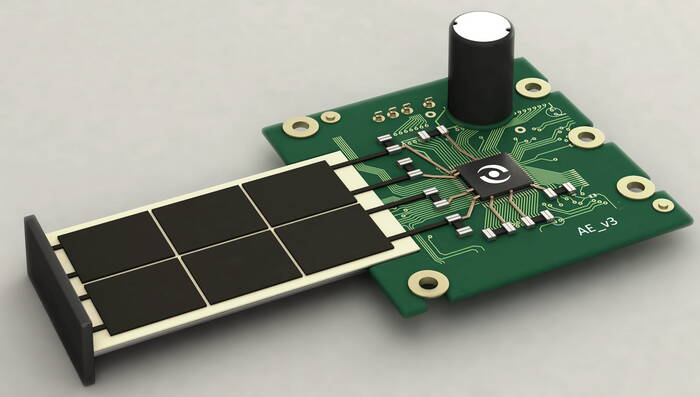

Klimawandel, Energiesicherheitsrisiken und steigende geopolitische Spannungen sind ein Katalysator für neue technologische Lösungen. Im Portfolio unserer Vermögensverwaltung setzen wir deshalb unter anderem gezielt auf Firmen, die aktuelle und zukünftige Herausforderungen lösen. Ein bedeutendes Thema ist derzeit die Energieeffizienz – und die damit verbundene Frage, welche Entwicklungen in diesem Bereich massgebend für die Zukunft sein werden.

Zum Jahresbeginn stellen wir Ihnen eine aufstrebende Firma aus unserem sorgfältig zusammengestellten Portfolio vor. AltEnergis ist ein in Grossbritannien ansässiger Technologie-Entwickler aus dem «DeepTech»-Bereich, der sich auf Energiegewinnung auf Basis der Piezoelektrizität spezialisiert hat. Hierbei wird elektrische Energie in kleinen Mengen direkt aus der Umgebung erzeugt und gesammelt, zum Beispiel aus Vibrationen, Bewegungen oder Luftströmungen. Die Fähigkeit, Umgebungsenergie zur Stromerzeugung zu nutzen, bietet eine kostengünstige Alternative und sogar einen potenziellen Ersatz für Batterien.

Mit seinem neuartigen piezoelektrischen «Energy Harvesting Device» will AltEnergis den Gerätemarkt mit einer Technologie revolutionieren, die in bereits bestehende Komponenten integriert werden kann – all das mit bis zu 200-mal mehr Leistung als bisherige Lösungen. Der nächste Meilenstein wurde nun erreicht: Die Technologie wird durch einen renommierten deutschen Hersteller produziert und soll in diesem Jahr auf den Markt kommen. Die Einsatzmöglichkeiten sind breit gefächert: Automobil- und Gesundheitsindustrie, Luft- und Raumfahrt, Verteidigung und weitere Sektoren zählen zu den Hauptzielgruppen der Entwicklung.

Haben Sie weitere Fragen zu unserem Portfolio? Wir sind gerne für Sie da.

Dezember 2022

Per 1.1.2023 tritt das revidierte Erbrecht in Kraft. Erblasserinnen und Erblasser können künftig durch eine Senkung der Pflichtteile über einen grösseren Teil des Nachlasses frei verfügen als bisher. Die Änderungen schaffen mehr Gestaltungsspielraum und tragen modernen Lebensentwürfen wie Partnerschaften ohne Trauschein oder Patchwork-Familien Rechnung.

Die Nachlassverwaltung wird mit der Revision flexibler und bietet neue Möglichkeiten, um den Nachlass gezielt nach eigenen Wünschen zu regeln. Der Pflichtteil ist jener Teil der Erbschaft, der von Gesetzes wegen nicht unterschritten werden darf. Für Kinder liegt dieser künftig bei 50 statt 75%, der Pflichtteil für Eltern entfällt ganz. Jener des Ehepartners oder eingetragenen Partners bleibt dagegen unverändert bei der Hälfte des gesetzlichen Erbanspruchs.

Wichtig: Diese neuen Freiheiten gelten nur dann, wenn ein Testament vorliegt, das den Nachlass entsprechend regelt. Besteht kein Testament, so wird der Nachlass weiterhin nach der gesetzlichen Erbfolge aufgeteilt. Sollen also Konkubinatspartner:innen, Stiefkinder oder weitere Begünstigte ausserhalb der gesetzlichen Erbfolge berücksichtigt werden, ist ein Testament unbedingt nötig.

Wir empfehlen Ihnen, bestehende Testamente so bald wie möglich auf das neue Erbrecht hin zu prüfen, insbesondere wenn Pflichtteile eingesetzt worden sind. Sollten Sie noch kein Testament aufgesetzt haben, ist nun ein guter Zeitpunkt – vor allem wenn Sie Personen begünstigen möchten, die gesetzlich keinen Anspruch auf Pflichtteile haben.

Wir unterstützen Sie gerne dabei, Ihre Nachlassplanung zu überprüfen und bei Bedarf an die neuen Gegebenheiten anzupassen.

November 2022

Angesichts der steigenden Hypothekarzinsen erhalten wir in unseren Beratungen derzeit viele Fragen zur Auswirkung auf Hypotheken und deren Erneuerung. Welche Folgen hat das Auf und Ab der letzten Monate auf die Zinsen von langfristigen Festhypotheken sowie variablen Hypotheken (SARON)? Was sagen die Prognosen – und welche Empfehlungen lassen sich daraus ableiten?

Wie so oft ist es nicht möglich, in die Glaskugel zu schauen und Entwicklungen vorherzusagen. So war etwa die letzte Zinserhöhung der Schweizerischen Nationalbank (SNB) trotz aller Erwartungen nicht planbar. Generell lässt sich jedoch sagen, dass die Zinsen zukünftig wohl nicht mehr so tief sein werden wie im letzten Jahrzehnt. Langfristig gesehen waren SARON-Hypotheken bisher günstiger als Festhypotheken, deshalb werden sie im Umfeld steigender Zinsen immer beliebter. Festhypotheken bieten hingegen Planungs- und Budgetsicherheit, sie unterliegen jedoch bestimmten Limitationen und meistens höheren Zinssätzen.

Die Entscheidung bezüglich der passenden Hypothek und deren Erneuerung ist vor allem von der individuellen Situation abhängig. Möchten und können Sie mit der Unsicherheit umgehen, dass der Zinssatz der variablen Hypothek eventuell steigt? Oder ist es für Ihre Bedürfnisse und Finanzlage im Sinne der Planbarkeit besser zu wissen, wie gross die Zinsbelastung innerhalb der Laufzeit der Hypothek tatsächlich sein wird – auch wenn sie dann vielleicht höher ausfällt als in den letzten Jahren? Die Kombination beider Arten ist eine oft gewählte Strategie, um die Planbarkeit zu erhöhen und dennoch von den zumindest aktuell tieferen variablen Hypothekarzinsen zu profitieren.

Diese Fragen zeigen, dass Planungs- und Budgetsicherheit, Laufzeiten und Rahmenverträge mit der persönlichen Situation in Einklang sein sollten. Wir beraten Sie gern bei Fragen rund um Hypotheken, damit Sie die bestmögliche Lösung für Ihre Situation finden.

Oktober 2022

Hausrat, Rechtsschutz, Haftpflicht: Versicherungen sind essenziell, um Schadensfälle finanziell abzufedern. Doch wann wird ein Schadensfall übernommen? Welche Konditionen gelten bezüglich Selbstbehalt und Deckung? Und nicht zuletzt: Sind alle aktuellen Lebensumstände berücksichtigt, damit Versicherungsleistungen Ihren aktuellen Bedarf abdecken?

Oft geht es vergessen, Versicherungen und Policen periodisch, zumindest alle ein bis zwei Jahre, auf Aktualität zu prüfen. Wo gibt es Lücken und wo Überschneidungen? Welche Versicherungssummen sind hinterlegt und sind diese noch aktuell? Zudem sollten Veränderungen der Lebensumstände unbedingt berücksichtigt werden, zum Beispiel Familienzuwachs, grössere Anschaffungen sowie Änderungen der Arbeits- oder Wohnverhältnisse.

Versicherungsvergleiche sowie die Prüfung des Kleingedruckten sind zwar zeitaufwändig, machen aber oft den entscheidenden Unterschied aus. Hier kann eine unabhängige und kostenneutrale Versicherungsberatung helfen, den Überblick zu bewahren, Lücken zu schliessen und individuelle Bedürfnisse zu berücksichtigen.

Dabei werden mehrere Anbieter angefragt und miteinander verglichen sowie Schadenserfahrungen miteinbezogen, denn nicht immer ist die günstigste Variante auch die beste. Zudem wird überprüft, ob Sie als Privatperson oder Unternehmen von Prämienvergünstigungen profitieren können.

September 2022

Lebensgemeinschaften ohne Trauschein sind weitverbreitet: Während die Zahl der Eheschliessungen seit einigen Jahren einen Rückgang erlebt, gewinnen Partnerschaften ohne Trauschein zunehmend an Bedeutung. Umso wichtiger ist ein Blick auf die Vorsorge und die Frage, wer Vorsorgeguthaben erben kann – und unter welchen Voraussetzungen.

Vorsorgegelder aus der 2. und 3. Säule sowie aus Freizügigkeitskonten unterliegen in der Schweiz nicht dem Erbrecht. Dementsprechend reicht ein Testament nicht aus, um die Weitergabe der Vorsorgegelder bei einem Todesfall im Sinne der versicherten Person zu regeln. Vor allem bei unverheirateten Paaren, Kindern aus verschiedenen Partnerschaften oder geschiedenen Personen ist ein genauer Blick auf die einzelnen Reglemente unbedingt nötig.

Die Regelungen sind komplex und unterscheiden sich je nach Pensionskasse und Vorsorgestiftung. Pensionskassen sind zum Beispiel gesetzlich nicht dazu verpflichtet, Leistungen an andere Begünstigte auszuzahlen, wenn es keine Ehepartner:innen und Kinder gibt.

Grundsätzlich stehen Ehepartner:innen und Kindern beim Bezugsanspruch in den meisten Fällen an erster Stelle. Die Begünstigung und Gleichstellung von Lebenspartner:innen ohne Eheschliessung ist in vielen Fällen möglich – es ist jedoch unbedingt nötig, die Voraussetzungen noch zu Lebzeiten zu klären und entsprechende Formulare einzureichen. Falls bei einem Todesfall die Formulare und benötigten Unterschriften fehlen oder Fristen nicht eingehalten wurden, werden Anträge in der Regel abgelehnt.

Deshalb sind eine genaue Konsultation der Reglemente und bei Bedarf die Fachberatung durch Experten der erste Schritt, um eine klare Vorsorgesituation zu schaffen. Apropos Vorsorge: Haben Sie dieses Jahr bereits Ihren Beitrag in die 3. Säule eingezahlt? Falls nicht, wäre jetzt ein guter Zeitpunkt, um das nachzuholen. Bei Fragen stehen wir Ihnen jederzeit gern zur Seite.

August 2022

Bei nachhaltigen Investitionen spielen aktuelle und künftige Entwicklungen in der Wirtschaft und Gesellschaft eine wesentliche Rolle. Dabei geht es nicht nur um kurz- und mittelfristige Trends, sondern vor allem um langfristige und global wirkende Veränderungen, sogenannte Megatrends (siehe aktuelles Libretto, Seite 6). Wie erkennt man das Zukunftspotenzial von Anlagen und behält das grosse Ganze bei Investitionen im Blick?

Nachhaltige, langfristige und stabile Anlagen haben meist eines gemeinsam: sie basieren auf Lösungen für Probleme, die unsere Welt aktuell sowie zukünftig beschäftigen (werden). Dazu zählen etwa die Auswirkungen der Globalisierung und Urbanisierung, die Überalterung der Gesellschaft sowie weitere weitreichende Veränderungen im Bereich der Gesundheit, Ökologie, Mobilität und Arbeitswelt.

Neue Lösungen sind nicht nur gefragt, sondern werden aufgrund technologischer Entwicklungen auch zunehmend realisierbar. Damit diese erfolgreich sein können, müssen sie einerseits technisch machbar sein und andererseits von der Gesellschaft akzeptiert werden. Für Anwender:innen sowie die Politik, Wirtschaft und Gesellschaft geht es dabei um einen Schlüsselfaktor: Vertrauen.

Dieses Spannungsfeld beschäftigt uns bei Investitionen unserer Vermögensverwaltung kontinuierlich. Deshalb setzen wir bei unseren Anlagestrategien genau dort an: Wir beobachten Trends und Märkte ebenso genau wie kurz- und langfristige Entwicklungen, um Potentiale frühzeitig zu erkennen und Anlagen entsprechend zu steuern. Unser Fokus liegt dabei auf langfristigen und nachhaltigen Investments, die stabile Renditen einbringen und Mehrwert schaffen - für Sie als Anleger:in und für das Projekt, in das Sie investieren.

Juli 2022

Die Zeiten, in denen man Betrugsversuche ganz einfach erkennt, sind längst vorbei. Ob per Post, E-Mail, Anruf, SMS, im Internet oder an der Haustür: die Maschen von Betrügern gehen mit der Zeit und führen leider zu oft zum Erfolg. Gleichzeitig suchen Anleger:innen im Tiefzinsumfeld nach attraktiven Möglichkeiten, um höhere Renditen zu erzielen. Doch wie erkennen Sie unseriöse Angebote und betrügerische Machenschaften?

Es gibt Warnsignale, die Sie ernst nehmen sollten. Dazu zählen unter anderem geforderte Vorauszahlungen, hohe Renditeversprechen und unrealistische Gewinnprognosen, verschwiegene Risiken, äusserst niedrige Kommissionen und nicht zuletzt der Druck, möglichst sofort zu unterschreiben oder zuzusagen, um das Angebot in Anspruch zu nehmen. Umso wichtiger ist es, dass Anleger:innen Warnsignale wahrnehmen und gezielt nachforschen, um unseriöse Angebote zu erkennen.

Vor allem das «Phishing» ist eine weitverbreitete Betrugspraxis: hier versuchen Betrüger, durch authentisch wirkende, jedoch gefälschte Informationen per E-Mail, SMS oder Webseiten an Passwörter oder Zahlungsinformationen zu gelangen. Auch im persönlichen Kontakt ist Vorsicht geboten: Betrugsversuche von falschen Polizisten, unbekannten Verwandten oder scheinbar in Not geratenen Personen werden immer raffinierter. Hier lohnt es sich, lieber einmal mehr vorsichtig zu sein und keine voreiligen Entscheidungen zu treffen.

Unsere Tipps: Nehmen Sie sich Zeit. Recherchieren Sie Hintergrundinformationen zum Anbieter – zum Beispiel über Suchmaschinen, Bewertungen und Konsumentenplattformen. Dazu gehört auch die Prüfung des Handelsregister-Eintrags des Unternehmens, des Impressums der Webseite sowie der Geschäftszahlen, sofern diese öffentlich sind. Berücksichtigen Sie bei Ihrer Recherche ausschliesslich seriöse Quellen und prüfen Sie die Warnliste der Finanzmarktaufsicht – und wenden Sie sich im Zweifelsfall an Ihre Finanzberatung oder an die Cyber-Abteilung der Polizei, bevor Sie eine Zusage machen oder gar einen Vertrag eingehen.

Juni 2022

Der Markt für nachhaltige Geldanlagen wächst weiterhin deutlich: Das Volumen beträgt mittlerweile knapp 2’000 Milliarden Schweizer Franken gemäss der «Schweizer Marktstudie Nachhaltige Anlagen 2022» des Schweizer Verbands Swiss Sustainable Finance. Dies ist ein beachtliches Wachstum von 30% im Vergleich zum Vorjahr. Betrachtet man nur das Fondsvolumen, werden über die Hälfte, nämlich 800 Milliarden Schweizer Franken, als nachhaltig eingestuft.

Innerhalb der nachhaltigen Fonds verzeichnen Themenanlagen das stärkste Wachstum (+157%). Dabei handelt es sich um Fonds, die ganz gezielt auf Themenbereiche wie Energie, Soziales, Gesundheit oder Umwelt setzen und mehrere Anlagen aus dem jeweiligen Bereich im Portfolio führen, oft auch in Kombination mit weiteren Themen (Multi-Themen-Fonds).

Es gibt unterschiedliche Ansätze für nachhaltige Investitionen: Am häufigsten werden Ausschlüsse von Unternehmen oder Branchen vorgenommen, die einen negativen Einfluss auf Umwelt und Gesellschaft haben. Weiters werden ökologische, soziale und unternehmerische Kriterien zur Beurteilung herangezogen (sogenannte ESG-Kriterien) sowie Unternehmen innerhalb einer Branche hinsichtlich ihrer Nachhaltigkeitsleistungen miteinander verglichen.

Der anhaltende Erfolg von nachhaltigen Anlagen basiert vor allem auf dem vermehrten Einsatz von Nachhaltigkeitsaspekten durch Vermögensverwalter und auf der positiven Marktentwicklung im Jahr 2021. Zudem möchten immer mehr Anleger:innen mit ihrer Geldanlage einen positiven Effekt bewirken oder gezielt Investitionen tätigen, die ihren Werten entsprechen.

Doch wie nachhaltig sind Anlagen, die als nachhaltig bezeichnet werden, tatsächlich? Aufgrund der unterschiedlichen Anlageansätze und Bewertungskriterien gibt es hier einiges an Spielraum. Dieser Spielraum ist gleichzeitig auch Nährboden für Kritiker, die bei der konkreten Umsetzung einen zu tiefen Grad an Nachhaltigkeit, ein sogenanntes Greenwashing, befürchten. Ein genauer Blick auf das Portfolio ist somit unerlässlich.

Mai 2022

Viele Erwerbstätige träumen von einer frühzeitigen Pensionierung, andere wollen hingegen beruflich weiter aktiv bleiben und die Pensionierung aufschieben – sei es aufgrund guter Gesundheit, Freude am Beruf oder der Möglichkeit, das Renteneinkommen weiter aufzubessern. Die erste Rentenzahlung kann um mindestens ein bis maximal fünf Jahre hinausgeschoben werden. Welche Vor- und Nachteile bringt ein Aufschub mit sich und was gilt es allgemein zu beachten?

Finanziell gesehen ist es oft von Vorteil, die Pensionierung aufzuschieben und nach dem Erreichen des ordentlichen Rentenalters im Erwerbsleben zu bleiben: Die Altersleistungen erhöhen sich dadurch mit jedem Monat, und zwar lebenslang. Abhängig von der Dauer des Rentenaufschubs bekommen Sie einen Zuschlag zwischen 5.2% und 31.5% auf Ihre AHV-Rente (Stand: 2022). Zudem können Sie in dieser Zeit weiterhin in die Säule 3a einzahlen, um zusätzliche Steuerersparnisse zu realisieren. Auch bei der BVG-Rente ist ein Aufschub oft möglich, sofern dieser im Reglement der jeweiligen Pensionskasse vorgesehen ist.

Wichtig: Das Aufschieben der Pensionierung wirkt sich finanziell auch auf Ehepartner und im Fall von Zusatz- und Kinderrenten allenfalls auf weitere Familienmitglieder aus. Deshalb ist es relevant, die Pläne des Ehepartners zu kennen und die familiären Verhältnisse in die Entscheidung miteinzubeziehen. Darüber hinaus sollten Sie sich bei der Pensionskasse rechtzeitig darüber erkundigen, mit welchen Versicherungsleistungen Sie rechnen können und welche Fristen Sie für den Aufschub einhalten müssen.

Es lohnt sich auf jeden Fall, eine unabhängige fachliche Beratung in Anspruch zu nehmen, um die Vor- und Nachteile für Ihre individuelle Situation zu prüfen und die Umsetzung bestmöglich zu planen. So stellen Sie sicher, dass alle Parameter berücksichtigt werden und Sie optimal von Ihrer Entscheidung profitieren.

April 2022

Freiwillige Einkäufe in die Pensionskassen erreichten im Jahr 2020 mit 6.8 Milliarden Franken den höchsten Wert seit zehn Jahren, wie diverse Medien auf Basis der Pensionskassenstatistik 2020 des Bundesamts für Statistik kürzlich berichteten. Das Thema ist nicht nur medial präsent, sondern wird auch in unseren Beratungsgesprächen stark nachgefragt. Wann lohnen sich freiwillige Einzahlungen und welche Faktoren sollten berücksichtigt werden?

Kurzfristige Steuerersparnisse, höhere Auszahlungen im Alter: Freiwillige Einzahlungen in die Pensionskasse locken Versicherte mit einigen Vorteilen. Deshalb empfehlen wir, diese Option in Betracht zu ziehen, denn im Fall von Beitragslücken, Gehaltserhöhungen oder Bonuszahlungen kann sich der Einkauf durchaus lohnen. Doch es gibt diverse Einschränkungen, die Sie beachten sollten. So kann zum Beispiel bei einem Bezug wegen Wohneigentumsförderung kurz nach dem Einkauf die erzielte Steuerersparnis schnell wieder dahin sein, weil diese dann rückerstattet werden muss.

Zusätzlich hat jede Pensionskasse eigene Konditionen, Anlagestrategien und Deckungsgrade – und damit unterschiedliche Renditen und Vor- resp. Nachteile eines Einkaufs. Insbesondere ist auch der Umwandlungssatz zu berücksichtigen, der gerade im überobligatorischen Teil, dem Einkäufe meist zugeordnet werden, oft klein ist. Diese Kriterien sollten vor jeder Einzahlung eingehend geprüft werden. Möglicherweise finden Sie attraktive Alternativen zum Pensionskassen-Einkauf, denn die bestmögliche Entscheidung ist immer individuell und hängt von Ihrer Lebenssituation, Ihren Zielen und weiteren Kriterien ab, die nicht immer auf den ersten Blick ersichtlich sind.

Wir prüfen gerne mit Ihnen, ob sich ein freiwilliger Einkauf in die Pensionskasse für Sie lohnt oder ob es Alternativen gibt, um Ihre individuellen Ziele zu erreichen.

März 2022

Die Eidgenössische Finanzmarktaufsicht FINMA überwacht als unabhängige Aufsichtsbehörde alle Bereiche des Schweizer Finanzwesens. Sie sorgt dafür, dass die vom Parlament und Bundesrat erlassenen Gesetze und Verordnungen von Finanzinstituten eingehalten und Anleger:innen, Gläubiger:innen und Versicherte geschützt werden.

Per 1.1.2023 benötigen neu auch Vermögensverwalter eine Bewilligung zur Ausübung ihrer Tätigkeit. Die Bewilligung sowie die laufende Beaufsichtigung durch eine Aufsichtsorganisation stellt sicher, dass alle gesetzlichen Anforderungen erfüllt werden. Dazu zählen persönliche, finanzielle und organisatorische Voraussetzungen – zum Beispiel finanziellen Garantien, fachliche Qualifikationen und angemessene Dokumentation.

Wir freuen uns sehr, dass Wendelspiess Partners mit der Erteilung per 1.3.2022 zu den ersten Unternehmen überhaupt gehört, die eine Lizenz als Vermögensverwalter erhalten haben. Und wir sind stolz, dass wir es auch als Kleinunternehmen geschafft haben, die erforderlichen Nachweise so schnell zu erbringen und alle Anforderungen im ersten Anlauf zu erfüllen: ein weiterer Meilenstein in unserer 15-jährigen Geschichte.

Die gesetzlichen und regulatorischen Anforderungen im Finanzsektor werden generell immer höher. Das ist durchaus zu begrüssen, denn die Steigerung der Glaubwürdigkeit, Transparenz und Qualität sind wesentlich für die weitere Professionalisierung der Finanzbranche. Mit der Lizenz-Erteilung sind wir nachweislich gut aufgestellt für die Zukunft. Damit sind Sie bei uns auch weiterhin in guten Händen.

Februar 2022

Transparent, einfach, kostengünstig: Die Vorteile von börsennotierten «Exchange Traded Funds» (ETFs) sind vielversprechend.

Der Handelsumsatz von ETFs an der Schweizer Börse lag 2021 bei knapp 80 Milliarden Franken. Weltweit hat das Investitionsvolumen in ETFs von 2020 auf 2021 um ganze 70% zugenommen, die grössten Zuwächse verzeichneten Aktien-ETFs.

Im Gegensatz zu aktiv verwalteten Anlagefonds gelten ETFs als passive Investition, da sie lediglich den Kursverlauf eines Börsenindex abbilden und ohne aktives Fondsmanagement auskommen. Die Gebühren sind somit deutlich niedriger als bei aktiv verwalteten Fonds, was langfristig der Rendite zuträglich ist.

Das Angebot an ETFs ist gross und die passenden fürs eigene Portfolio zu finden kann herausfordernd sein: Welcher Index wird abgebildet und welches sind die grössten Positionen zum aktuellen Zeitpunkt? Wird das Thema Nachhaltigkeit berücksichtigt und auf welche Art? Wie hoch sind die Jahresgebühren im Vergleich? Passen die ausgewählten ETFs zur persönlichen Gesamtsituation? Zusätzlich sollten Kennzahlen rund um Volumen, Alter, Gewinnverwendung und Währung in die Investitionsentscheidung einfliessen.

Sehr erfreulich und interessant: Nachhaltige Anlagen sind gemäss aktueller Auswertungen weiterhin ein Top-Investitionsthema und Treiber des Wachstums bei ETFs. Dieser Trend wird sich gemäss Prognosen auch im aktuellen Jahr fortsetzen. Damit freut es uns umso mehr, dass wir mit unseren Anlagestrategien am Puls der Zeit sind.

Möchten Sie mehr darüber wissen, wie Sie ETFs am besten in Ihr Portfolio integrieren? Nehmen Sie Kontakt mit uns auf, wir helfen Ihnen gerne weiter.

Januar 2022

Der «Global Risk Report» des World Economic Forum (WEF) wird jährlich publiziert und untersucht jeweils, welche globalen Risiken wahrgenommen werden. Zudem wird analysiert, welche Risiken die grösste Auswirkung haben und wie hoch die Eintrittswahrscheinlichkeit ist. Basis des Reports ist eine Umfrage unter rund 1'000 Risikoexpert:innen und weltweit führenden Vertreter:innen aus Wirtschaft, Politik und Zivilgesellschaft.

Der diesjährige Report zeichnet in vielen Kategorien ein düsteres Bild. Wie bereits im letzten Jahr steigt die Wahrnehmung von Risiken in Zusammenhang mit der Pandemie an – hier geht es vor allem um Themen des sozialen Zusammenhalts, Existenzkrisen und die Verschlechterung der psychischen Gesundheit. Die Auswirkungen werden kurzfristig erwartet und betreffen vor allem die nächsten zwei Jahre.

Bei den langfristigen Risiken mit bedeutenden Auswirkungen dominiert wie bis anhin ganz klar die Sorge um den Planeten. Klimawandel, extreme Wetterereignisse, Umweltzerstörung und sinkende Biodiversität verlangen nach globalen Lösungen, doch eine gemeinsame, einheitliche Strategie ist bisher nicht in Sicht. Um diesen Herausforderungen zu begegnen, braucht es allerdings dringend Kooperation und globale Zusammenarbeit auf politischer, wirtschaftlicher und gesellschaftlicher Ebene.

Bei all den wahrgenommenen Risiken darf man jedoch nicht ausser Acht lassen, dass sich daraus auch Chancen ergeben, vor allem im privaten Sektor. Immer mehr Firmen arbeiten an neuen Wegen und innovativen Lösungen für die Herausforderungen unserer Zeit – aus Investmentperspektive ergeben sich somit spannende Optionen, die es sich lohnt, im Blick zu haben. Trotz aller Risiken dürfen Anleger:innen also durchaus auch zuversichtlich in die Zukunft schauen.

Das tun wir für Sie im Rahmen unserer Vermögensverwaltung. Wenn Sie dazu Fragen haben oder weitere Informationen benötigen, nehmen Sie gern mit uns Kontakt auf.

Dezember 2021

Zum Jahresende zeigen wir Ihnen ein kürzlich lanciertes Produkt einer Firma, in welche unser Fonds investiert ist. Derzeit wird die Präsenz in zahlreichen Märkten weltweit ausbaut – ein gelungenes Beispiel dafür, wie sich der Kreis zwischen Investments und Markterfolg schliessen kann.

Am Anfang steht die rote Kidneybohne. In umfangreichen Forschungen und klinischen Studien stellten die Schweizer Firma SynDermix sowie deren Tochterunternehmen TheraLect fest, dass das aus der Kidneybohne gewonnene Lektin nicht nur bei der Hautheilung im Allgemeinen wirkt, sondern auch nachweisliche Erfolge im Anti-Ageing-Bereich erzielt.

So wurde Énielle geboren: Eine luxuriöse Hautpflegemarke auf pflanzlicher Basis, die die Zeichen der Hautalterung mit einem Mix aus Natur und Wissenschaft bekämpft. Durch klinische Studien wurde bewiesen, dass die enthaltenen Wirkstoffe die Haut auf zellulärer Ebene regenerieren und Probleme der Zellalterung (z.B. Faltenbildung, Rötungen, Feuchtigkeitsverluste des Gewebes) beheben. Diese bahnbrechende Technologie auf Basis natürlicher Wirkstoffe wird nun mit der ersten Produktlinie lanciert, weitere Produktlinien sind bereits in Planung.

Derzeit baut Énielle seine Präsenz in der Schweiz, Deutschland und Grossbritannien weiter aus. Die Expansion in weitere Schlüsselmärkte wie die USA, Russland und China steht ebenfalls kurz bevor. Angesichts der wachsenden Nachfrage seitens Verbrauchern nach natürlichen Produkten, die zusätzlich auf wissenschaftlichen Erkenntnissen beruhen, lohnt es sich definitiv, die Entwicklung des Markteintritts und der Vermögenswerte im Auge zu behalten.

Das tun wir für Sie im Rahmen unserer Vermögensverwaltung. Wenn Sie dazu Fragen haben oder weitere Informationen benötigen, nehmen Sie gern mit uns Kontakt auf.

November 2021

Online-Banking via Smartphone, 3. Säule per App, Investieren mit einem Klick: Die Zunahme an Finanz-Apps und digitalen Angeboten führt zu vielen Fragen. Wie steht es um Sicherheit, Datenschutz und Einsatzmöglichkeiten? Welche Angebote sind seriös? Wann lohnt es sich, Apps zu nutzen – und wo ist eher ein ganzheitlicher Ansatz notwendig?

Auf den ersten Blick erscheint der Boom an Finanz-Apps und digitalen Plattformen attraktiv: Sie sind einfach bedienbar, orts- und zeitunabhängig, haben niedrige Eintrittsschwellen und werben mit attraktivem Marketing und preisgünstigen Angeboten. Das ist einerseits zu begrüssen, denn bereits bei kleinen Budgets kann man finanzielle Angelegenheiten mit passenden Lösungen deutlich aufwerten. Andererseits lohnt sich ein Blick auf das Kleingedruckte, um Produkte, die dahinterstehenden Firmen, deren Interessen und Gebührenstrukturen zu verstehen.

Die meisten Online-Angebote weisen unterschiedliche Gebühren und Leistungspakete auf. Das macht einen Vergleich schwierig und erschwert die Transparenz, die wiederum oft als Verkaufsargument herangezogen wird. Natürlich ist es begrüssenswert, einfach zu bedienende Tools zu verwenden, um einen Teil des Vermögens zu investieren. Jedoch geht oft vergessen, dass Apps und Plattformen selten einen ganzheitlichen Blick auf die eigene Finanzsituation werfen. Doch genau dieser Blick ist zentral für die individuelle Zufriedenheit mit Anlagen und Investitionen. Welchen Betrag können und möchten Sie investieren? Orientieren Sie sich bei Entscheidungen an kurz- oder langfristigen Kriterien?

Hier sieht man den Unterschied deutlich: Es geht nicht nur darum, ob man eine E-Banking- oder Trading-App verwendet, sondern primär darum, die passenden Entscheidungen für die Gegenwart und Zukunft zu treffen. Hierbei vertrauen wir bei Wendelspiess Partners auf unsere Tools und setzen auch auf den Faktor Mensch. Bei Ihnen wie bei uns.

Oktober 2021

Für manche selbstverständlich, für andere mit Fragezeichen verbunden: Die 3. Säule dient als freiwillige und private Ergänzung zur obligatorischen Vorsorge. Sie soll allfällige Vorsorgelücken schliessen und den gewohnten Lebensstandard nach der Pensionierung aufrechterhalten. Die Einzahlung in die 3. Säule ist heute wichtiger denn je – nicht zuletzt aufgrund des Niedrigzinsumfelds, der Überalterung der Gesellschaft und der steigenden Lebenserwartung.

Die eingezahlten Beträge können Erwerbstätige vom steuerbaren Einkommen abziehen – diese unterliegen weder der Vermögens- noch der Einkommenssteuer (Maximalbetrag 2021: Angestellte 6'883 Franken, Selbständige 34’416 Franken, 2023: Angestellte 7'056 Franken, Selbständige 35'280 Franken). Die später stattfindenden Auszahlungen aus der 3. Säule werden getrennt vom übrigen Einkommen und zu einem reduzierten Satz besteuert. Unter dem Strich resultieren somit Steuervorteile.

Bei der Wahl der passenden Vorsorgelösung unterscheidet man vor allem zwischen Konto- und Wertschriftenlösungen. Zweitere bieten derzeit tendenziell höhere Renditen als reguläre 3a-Konten, doch wie bei allen Anlagen gilt es auch hier, das persönliche Risikoprofil vorab zu ermitteln und die Lösung darauf abzustimmen. Zusätzlich sollten die Gesamtkosten jedes Produkts inklusive aller Gebühren berücksichtigt werden, denn oft sind scheinbar günstige Angebote aufgrund versteckter Kosten wesentlich teurer als sie auf den ersten Blick scheinen.

Wir beraten Sie gerne, wenn es darum geht, Ihre bestehende 3a-Lösung zu durchleuchten und/oder massgeschneiderte Lösungen für Ihre Vorsorge zu finden. Damit Sie sich jetzt und in Zukunft auf Ihre Finanzen verlassen können. Nehmen Sie mit uns bei Bedarf Kontakt auf.

September 2021

Wie wir mit Geld umgehen und wirtschaften, hängt oft stark davon ab, wie wir es erlernt haben. Bereits in der Kindheit machen wir verschiedene Erfahrungen rund um Finanzen, Konsum und Geld – und diese beeinflussen unser späteres Verhalten. Erwachsene sind somit automatisch Vorbilder, sei es für die eigenen Kinder, Enkel, Göttikinder oder für Lernende.

Taschengeld ist mitunter das erste und wichtigste Werkzeug, um den Umgang mit Geld zu lernen. Egal ob Kinder ihr gesamtes Monatsbudget auf einmal ausgeben oder für etwas Grösseres sparen: sie lernen daraus. Deshalb ist die Selbstbestimmung zentral. Durch die freie Verfügung über das Taschengeld erfahren Kinder von klein auf, dass es einen Zusammenhang zwischen Einnahmen und Ausgaben gibt und dass Geld nicht unbegrenzt verfügbar ist.

In der Jugend steigen die Bedürfnisse und Konsumgelegenheiten. Gerade in dieser Phase erlebt man verstärkt, dass das Geld nicht für alle Wünsche ausreicht. Und hier setzt ein Lerneffekt ein, der sehr wertvoll für die Entwicklung der Finanzkompetenz ist. Deshalb ist es oft kontraproduktiv, wenn Eltern jedem Wunsch nachgeben und unterstützend eingreifen, wenn das monatliche Taschengeld aufgebraucht ist.

Fördern statt fordern: Wenn das Budget selten ausreicht oder es mit dem Sparen nicht funktioniert, kann ein einfacher und altersgerechter Einnahmen-Ausgaben-Plan dabei helfen, ein besseres Gespür für die Zusammenhänge zu bekommen. Das gilt natürlich für alle Altersgruppen – denn je früher, desto besser, aber es ist nie zu spät, Finanzkompetenz zu fördern.

Im Bezug auf Ihr eigenes Geld schauen wir gemeinsam mit Ihnen, dass die Erfolgsrechnung bei Ein- und Ausnahmen stets das richtige Vorzeichen hat, und stehen Ihnen mit unserem Fachwissen jederzeit gerne zur Verfügung. Nehmen Sie mit uns bei Bedarf Kontakt auf.

August 2021

Anlagestrategien sind so individuell wie alle, die anlegen. Unsicherheit und Unzufriedenheit entstehen vor allem, wenn Anlagen nicht zu den persönlichen Zielen und Umständen passen – sei es hinsichtlich Rendite, Zeitraum oder weiteren Faktoren. Aus diesem Grund ist es elementar, das persönliche Risikoprofil zu evaluieren und Entscheidungen auf dieser Basis zu treffen. Wichtig sind unter anderem folgende Fragen:

Wie viel Risiko kann ich finanziell eingehen? Stichwort: Risikofähigkeit.

Diese objektiven Kriterien sind grossteils messbar. Hier betrachtet man etwa Ersparnisse, finanzielle Verpflichtungen, Zukunftspläne, Zeithorizont und Lebensumstände. So wird sichergestellt, dass der passende Betrag investiert wird und Anlagen die persönliche Lebenssituation berücksichtigen.

Wie viel Risiko will ich emotional eingehen? Stichwort: Risikobereitschaft.

Hier geht es eher um das subjektive Empfinden. Setzen Sie auf Sicherheit und Langfristigkeit? Oder möchten Sie bewusst ein gewisses Risiko eingehen, um möglicherweise eine höhere Rendite zu erzielen? Entscheidend sind die persönliche Risikotoleranz und die Bereitschaft, mit kurzfristigen Schwankungen umzugehen.

Viele dieser Antworten und Umstände ändern sich zudem im Lauf der Zeit. So kann die Risikofähigkeit etwa steigen, während die Risikobereitschaft gleich bleibt oder gar abnimmt – oder gegenteilig. Umso wichtiger ist es, das persönliche Risikoprofil regelmässig zu überprüfen und gegebenenfalls Änderungen an der Anlagestrategie vorzunehmen.

Das ist nicht nur gesetzlich vorgeschrieben, sondern ergibt auch unabhängig davon Sinn. Deshalb stellen wir in unserer Vermögensverwaltung und Beratung sicher, dass die Anlegestrategie unserer Kundinnen und Kunden stets den individuellen Zielen, Bedürfnissen und Risikowünschen entspricht.

Juli 2021

Aus der Schweiz in die Toskana und zurück: Für einmal geht es nicht um Ferien, sondern um ein erfolgreiches Beispiel aus unserem sorgfältig zusammengestellten Portfolio, das wir Ihnen gerne vorstellen möchten.

“Farm to fork” – direkt vom Bauernhof auf die Gabel – das ist das Credo der EKO Agro Group, einer aufsteigenden Firma mit Schweizerischen und italienischen Wurzeln. Kürzlich gab das Agrarunternehmen bekannt, dass es in Partnerschaft mit der Region Toskana ein umfassendes Pilotprojekt umsetzen wird – ein grosser Erfolg mit Potenzial.

Dieses Investment ist ein gelungenes Beispiel für nachhaltige Anlagen, bei der alle Beteiligten gewinnen, jetzt und in Zukunft. Die Region wird wirtschaftlich und politisch unterstützt, schafft über 350 Arbeitsplätze und wird attraktiv für die nächste Generation. Das nachhaltige Unternehmen gewinnt wertvolle Erfahrungen im grossen Stil. Anleger*innen profitieren von einer gesunden Rendite, die gleichzeitig ökonomisch wie sozial wirkt.

Unsere Erfahrung zeigt, dass Anlagen vor allem dann langfristig erfolgreich und rentabel sind, wenn sie konkrete Lösungen bieten. Für aktuelle Herausforderungen und für regionale, nationale oder internationale Problemstellungen, die Antworten brauchen. Deshalb – und aus Überzeugung – spielt Nachhaltigkeit in unserer Vermögensverwaltung eine bedeutende Rolle.

Wenn Sie mehr über nachhaltige Anlagen erfahren möchten, nehmen Sie mit uns Kontakt auf. Wir sind auch über den Sommer gerne für Sie da.

Juni 2021

Schweizer Finanzinstitute führen zunehmend Negativzinsen auf Sparguthaben ein und setzen dabei die Limiten für diese immer tiefer fest. Das globale Tiefzinsumfeld, die Einführung von Negativzinsen bei der Schweizerischen Nationalbank sowie der hohe Margendruck der Banken haben nun auch konkrete Auswirkungen auf kleinere Beträge resp. Sparguthaben. Deshalb fragen sich gerade viele: Welche Möglichkeiten gibt es, mit dieser Entwicklung umzugehen?

Häufig genannt werden die Prüfung eines Bankenwechsels und/oder die Aufteilung des Vermögens auf mehrere Banken, um die Limiten zu unterschreiten. Eine periodische Prüfung der Konditionen ergibt grundsätzlich Sinn, jedoch raten wir von einem Wechsel der Bankbeziehung allein aufgrund von Negativzinsen ab. Denn erstens ist davon auszugehen, dass es bei allen Finanzinstituten kurz- und mittelfristig zu Anpassungen kommen wird – und zweitens sollte diese Entscheidung auf der Gesamtsituation basieren und unbedingt alle Gebühren, Bedingungen und persönlichen Voraussetzungen berücksichtigen.

Deshalb stellen wir in Beratungen immer die persönliche Situation in den Vordergrund. Wie viel Spar- bzw. Barvermögen benötigen Sie, um in den nächsten Monaten für alles gerüstet zu sein? Welches Kapital können und wollen Sie mittel- oder langfristig anlegen (z.B. 3. Säule, Fonds, Immobilien), um eine stabile Rendite zu erwirtschaften?

Sie sehen: Es geht um weit mehr als die Vermeidung von Negativzinsen. Es geht um das Hinterfragen der eigenen Finanzsituation und darum, alles Weitere so zu organisieren, dass persönliche Ziele Realität werden können – seien es eine Familiengründung, ein Immobilienerwerb oder die Absicherung bis ins Alter. Deshalb beraten wir Sie individuell und unabhängig und erarbeiten Lösungen, die genau auf Sie zugeschnitten sind.

Wir freuen uns, dass unsere Vermögensverwaltung auch im letzten Monat erfreuliche Resultate und solide Renditen für unsere Kund*innen erzielt hat. Wenn auch Sie den Wunsch haben, erstmals oder weiterhin nachhaltig anzulegen, nehmen Sie mit uns Kontakt auf.

Mai 2021

Vorsorge ist besser als heilen – das ist nicht nur ein altes Sprichwort, sondern auch ein zentraler Grundsatz für die Finanzplanung. Je besser Sie Ihre persönliche Situation verstehen und optimieren, desto besser kann und wird sich Ihre finanzielle Lage entwickeln. Dieser Ansatz gilt übrigens auch für unsere Vermögensverwaltung, die sich im letzten Monat positiv entwickelt hat und weiterhin eine stabile Rendite erwirtschaftet.

Zurück zur Vorsorge: Teilzeit-Arbeitende müssen sich zur Aufrechterhaltung ihres Lebensstandards und zur Vermeidung von finanziellen Lücken noch stärker um ihre Vorsorgeplanung kümmern als Vollzeit-Arbeitende. Und vor allem: rechtzeitig. Das trifft insbesondere auf Frauen zu, die etwa aufgrund familiärer Gegebenheiten häufiger in Teilzeit arbeiten als Männer. Zusätzlich zeichnet sich ein geschlechtsübergreifender Trend in Richtung Teilzeit bei jüngeren Menschen ab.

Wir laden Sie heute ein, über die wesentlichen Fragen der Vorsorge nachzudenken – für Sie und für Ihre Nächsten.

Verstehen Sie die Leistungen Ihrer Pensionskasse und ob diese Ihre Teilzeitarbeit berücksichtigt? Nutzen Sie die Vorteile der 3. Säule? Ist Ihr Vorsorgegeld angelegt oder liegt es auf dem Konto? All diese Fragen besprechen wir gerne mit Ihnen.

Nehmen Sie mit uns Kontakt auf.

April 2021

Die Frage nach dem richtigen Zeitpunkt zum Investieren taucht immer wieder in unseren Beratungsgesprächen auf. Ist jetzt der richtige Moment oder ist Abwarten angesagt? Falls es besser ist abzuwarten, wie lange – einen Monat, ein halbes Jahr?

Natürlich gibt es Börsenweisheiten wie «Sell in May and go away – but remember to come back in September». Das Rätsel dieser saisonalen Schwankungen ist bis heute ungelöst. Fakt ist: Die Börse ist immer in Bewegung und leider hat niemand eine Kristallkugel, die Gewinne oder Verluste prognostizieren kann.

Die Antwort ist einfach: Der richtige Zeitpunkt zum Investieren ist jetzt. Um erfolgreich zu investieren, macht es Sinn, über eine Staffelung nachzudenken. Diese berücksichtigt sowohl die persönliche Risikofreudigkeit als auch aktuelle Entwicklungen. Zudem empfehlen wir, die persönliche Finanzsituation im Blick zu behalten und genau zu eruieren, welcher Betrag investiert werden kann und welche Summen kurzfristig verfügbar sein müssen.

Generell raten wir zu langfristigen, sicheren und zukunftsorientierten Anlageoptionen, denn diese schützen vor kurzfristigen Schwankungen und erwirtschaften über die Jahre hinweg eine stabile Rendite.